প্রত্যেক ব্যবসায়ের নির্দিষ্ট সময়ান্তে আর্থিক অবস্থা জানার জন্য আর্থিক বিবরণী প্রস্তুত করা হয়। আর্থিক বিবরণীর দুটি প্রধান লক্ষ্য হলো : (১) একটি নির্দিষ্ট হিসাবকালের আর্থিক ফলাফল নির্ণয় করা এবং (২) একটি নির্দিষ্ট তারিখে প্রতিষ্ঠানের মোট সম্পদ, দায় ও মালিকানা স্বত্ব নিরূপণ করা। আর্থিক ফলাফল অর্থাৎ লাভ-ক্ষতি নির্ণয়ের জন্য যে বিবরণী প্রস্তুত করা হয়, তার নাম বিশদ আয় বিবরণী বা Statement of Comprehensive Income, আর সম্পদ ও দায় জানার জন্য যে বিবরণী প্রস্তুত করা, হয় তার নাম আর্থিক অবস্থার বিবরণী বা Statement of Financial Position, যা উদ্বৃত্তপত্র বা Balance Sheet নামে পরিচিত।

এই অধ্যায় শেষে আমরা-

প্রতিষ্ঠানের আর্থিক ফলাফল ও আর্থিক অবস্থা জানার জন্য আন্তর্জাতিক হিসাব মান অনুযায়ী পাঁচ প্রকারের আর্থিক বিবরণী প্রস্তুত করা হয়। এসব আর্থিক বিবরণী প্রতিষ্ঠানের আর্থিক ফলাফল, আর্থিক অবস্থা ও নগদ প্রবাহ সম্পর্কে তথ্য সরবরাহের মাধ্যমে বিনিয়োগকারী, বন্ডহোল্ডার তথা হিসাববিজ্ঞান তথ্যের অন্যান্য ব্যবহারকারীর অর্থনৈতিক সিদ্ধান্ত গ্রহণে সহায়তা করে। ব্যবস্থাপনার দক্ষতা ও সার্বিক অবস্থা মূল্যায়নের অন্যতম ভিত্তি আর্থিক বিবরণী। আন্তর্জাতিক হিসাব মান - ০১ ( IAS-01) অনুযায়ী নিম্নরূপ ৫ প্রকারের আর্থিক বিবরণী প্রস্তুত করা হয়:

১. বিশদ আয় বিবরণী (Statement of Comprehensive Income )

২. মালিকানা স্বত্বে পরিবর্তন বিবরণী (Statement of Changes in Equity)

৩. আর্থিক অবস্থার বিবরণী (Statement of Financial Position)

৪. নগদ প্রবাহ বিবরণী ( Statement of Cash Flows)

৫. আর্থিক অবস্থার বিবরণীতে ব্যবহৃত প্রয়োজনীয় নোট ও গুরুত্বপূর্ণ হিসাবের নীতিমালা (Notes, Comprising a summary of significant accounting policies and other explanatory information)

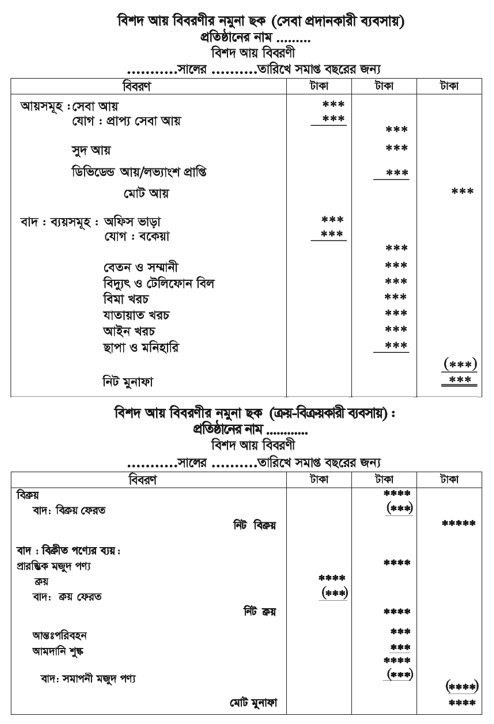

বিশদ আয় বিবরণীতে মুনাফা জাতীয় আয় ও ব্যয় লিপিবদ্ধ করা হয়। সেবা প্রদানকারী ব্যবসায় প্রতিষ্ঠানের ক্ষেত্রে সেবা আয় থেকে সেবা প্রদানের যাবতীয় ব্যয় বাদ দিলে নিট মুনাফা পাওয়া যায়। অপরদিকে পণ্য ক্রয়- বিক্রয়কারী ব্যবসায়ে পণ্য বিক্রয়লব্ধ অর্থ থেকে বিক্রীত পণ্যের ব্যয় বাদ দিলে মোট মুনাফা পাওয়া যায়। আর মোট মুনাফা থেকে পরিচালন খরচ বাদ দিয়ে পরিচালন মুনাফা পাওয়া যায়। পরিচালন মুনাফার সাথে অন্যান্য আয় যোগ এবং অন্যান্য খরচ বাদ দিয়ে কর পূর্ব নিট মুনাফা পাওয়া যায়। তবে একমালিকানা ব্যবসায়ের অর্জিত মুনাফা মালিকের আয় বিবেচিত হওয়ায় আয়ের উপর প্রদেয় কর মালিকের ব্যক্তিগত খরচ হিসেবে গণ্য হয়। ফলে এরূপ প্রতিষ্ঠানের বিশদ আয় বিবরণীতে আয়কর খরচ বাদ না দিয়ে কর পূর্ব মুনাফাকেই নিট মুনাফা বিবেচনা করা হয়।

১) বিশদ আয় বিবরণীর মাধ্যমে ব্যবসায়ের নিট লাভ বা ক্ষতি জানা যায়। মালিককে জানিয়ে দেওয়া যে তিনি নিট লাভের অতিরিক্ত দাবি করতে পারেন না। নিট লাভের অতিরিক্ত দাবি করার অর্থ হচ্ছে ব্যবসায়ের মূলধন ভেঙে ফেলা, যা ভবিষ্যতের কার্যক্রম ব্যাহত করবে।

২) বিশদ আয় বিবরণীর বিভিন্ন আয় এবং ব্যয়গুলোর বিশ্লেষণ করে ভবিষ্যতে কীভাবে আয় বাড়িয়ে এবং ব্যয় কমিয়ে নিট মুনাফা বাড়ানো যায় তার ব্যবস্থা করা যায়।

একটি নির্দিষ্ট সময়ে সাধারণত প্রতিবছরের জন্য বিশদ আয় বিবরণী প্রস্তুত করতে হয়। এখানে বছরের আয় থেকে ব্যয়গুলো বাদ দিলে নিট আয় পাওয়া যায় ৷

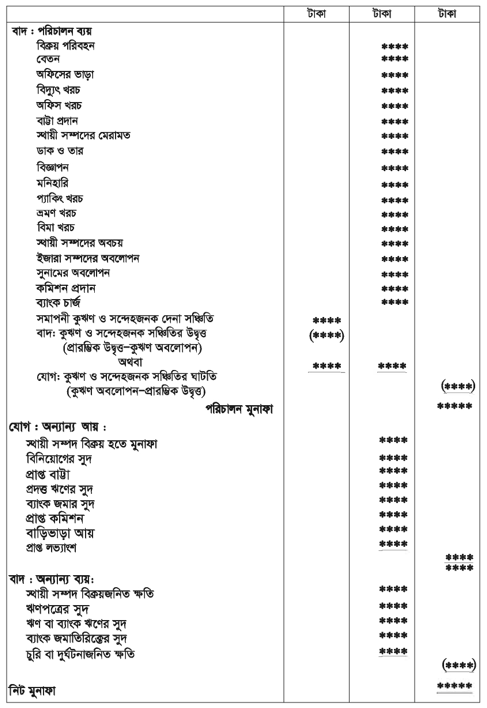

পণ্য ক্রয় বিক্রয়কারী ব্যবসায়ে আয়ের প্রধান উৎস হলো পণ্য বিক্রয়। এটা ব্যবসায়ের মূল পরিচালন আয়। ব্যবসায়ের কিছু অন্যান্য আয়ও রয়েছে, যেমন- বাড়ি ভাড়া আয় ও ব্যাংক থেকে প্রাপ্ত সুদ ইত্যাদি। পরিচালন ব্যয়ের মধ্যে ম্যানেজারের বেতন, ভ্রমণ ও যাতায়াত খরচ, মেরামত ও রক্ষণাবেক্ষণ খরচ, কুঋণ, সম্পদের অবচয়, বিমা খরচ ইত্যাদি বিদ্যমান। বিশদ আয় বিবরণীকে প্রধানত তিনটি ধাপে সাজিয়ে প্রস্তুত করা হয়।

প্রথম ধাপে নিট বিক্রয় থেকে বিক্রীত পণ্যের ব্যয় বাদ দিয়ে মোট মুনাফা নির্ণয় করা হয়।

দ্বিতীয় ধাপে মোট মুনাফা থেকে ব্যবসায়ের পরিচালন ব্যয় বাদ দিয়ে পরিচালন মুনাফা নির্ণয় করা হয় ৷

তৃতীয় ধাপে পরিচালন মুনাফার সাথে অন্যান্য আয় যোগ করে প্রাপ্ত যোগফল থেকে অন্যান্য খরচ বাদ দিয়ে নিট মুনাফা নির্ণয় করা হয়।

নিচে শ্রেণিভিত্তিক আয় ও ব্যয়ের একটি তালিকা দেওয়া হলো :

| আয় | ব্যয় | |||

| পরিচালন আয় | অন্যান্য আয় | বিক্রীত পণ্যের ব্যয় | পরিচালন ব্যয় | অন্যান্য ব্যয় |

|

|

|

|

|

১) বিক্রীত পণ্যের ব্যয়: কোনো নির্দিষ্ট সময়ে যে পণ্য বিক্রি হয়, তার জন্য ব্যয়িত খরচের সমষ্টিকে বিক্রীত পণ্যের ব্যয় বলা হয়। বিক্রীত পণ্যের ব্যয় = প্রারম্ভিক মজুদ পণ্য + নিট ক্রয় + ক্রয়সংক্রান্ত অন্যান্য খরচ – - সমাপনী মজুদ পণ্য। এখানে ক্রয়সংক্রান্ত অন্যান্য খরচ যেমন-ক্রয় পরিবহন, আমদানি শুল্ক ইত্যাদি।

২) বিমা: ব্যবসায়ের বিভিন্ন সম্পদ যেমন দালানকোঠা, যন্ত্রপাতি, মজুদ পণ্য ইত্যাদির দুর্ঘটনাজনিত ক্ষতি পূরণের জন্য বিমা করা হয়। এর জন্য বিমা কোম্পানিকে প্রতিবছর প্রিমিয়াম দিতে হয়। এই প্রিমিয়ামই বিমা খরচ।

৩) অবচয়: ব্যবহারের ফলে স্থায়ী সম্পদের ক্ষয় হয়। এই ক্ষয়কে অবচয় বলে। এছাড়া মডেল পরিবর্তন, ব্যবহারকারীর রুচির পরিবর্তন, দীর্ঘদিন অব্যবহৃত অবস্থায় ফেলে রাখার কারণেও কোনো কোনো সম্পদের অবচয় হতে পারে ।

৪) কুঋণ : ধারে পণ্য বিক্রির ক্ষেত্রে দেনাদারের নিকট থেকে যে টাকা আদায় হবে না বলে নিশ্চিত, সেটিকে কুঋণ বলা হয়। দেনাদারের মৃত্যু, দেউলিয়া, নিখোঁজ প্রভৃতি এর কারণ।

৫) কুঋণ সঞ্চিতি বা সম্ভাব্য কুঋণ : ধারে পণ্য বিক্রির ক্ষেত্রে দেনাদারের নিকট থেকে যে টাকা আদায় না বলে সন্দেহ রয়েছে, সেটিও ক্ষতি হিসাবে পরিচালন ব্যয়ের অন্তর্ভুক্ত করতে হবে।

১) প্রাপ্ত লভ্যাংশ: ব্যবসায়ের প্রয়োজনের তুলনায় অতিরিক্ত অর্থ থাকলে তা বিভিন্ন কোম্পানির শেয়ারে বিনিয়োগ করা হয়। সেই শেয়ার থেকে প্রাপ্ত লভ্যাংশ অন্যান্য আয় হিসেবে গণ্য হয়।

২) সুদ প্রাপ্তি: ব্যবসায়ের অতিরিক্ত অর্থ ব্যাংকে বা লাভজনক খাতে বিনিয়োগ করা হলে তা থেকে সুদ পাওয়া যায়।

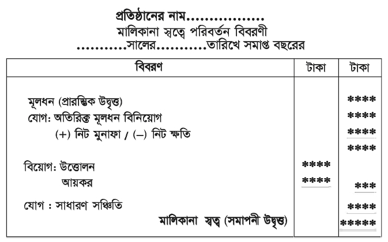

মালিকানা স্বত্বের প্রারম্ভিক উদ্বৃত্তের সঙ্গে অতিরিক্ত মূলধন আনয়ন, নিট লাভ/ নিট ক্ষতি ও উত্তোলন সমন্বয়ের পর বছরান্তে/হিসাবকালের শেষ দিন মালিকানা স্বত্বের সমাপনী উদ্বৃত্ত নির্ণয় করার জন্যই মালিকানা স্বত্বে পরিবর্তন বিবরণী প্রস্তুত করা হয়। নিচে মালিকানা স্বত্বে পরিবর্তন বিবরণী প্রস্তুতের নমুনা ছক উল্লেখ করা হলো-

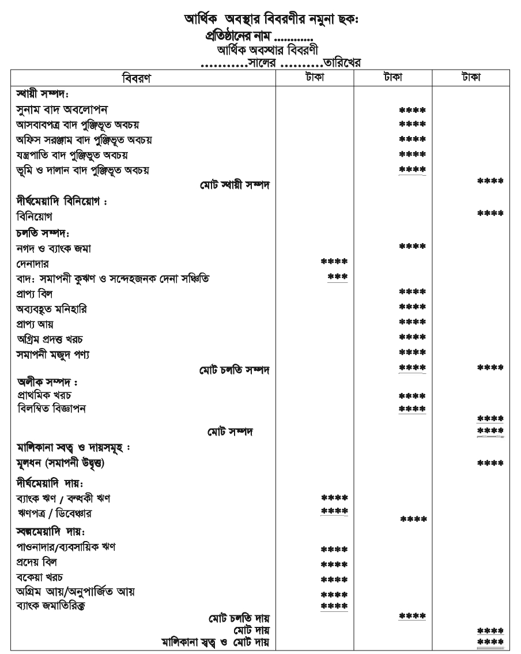

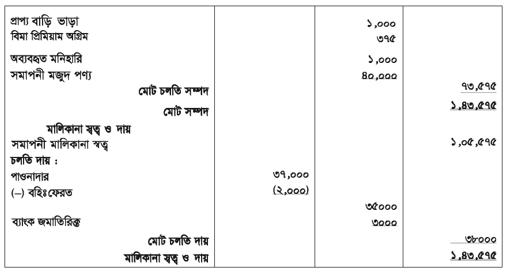

ব্যবসায়ের আর্থিক অবস্থা জানার জন্য হিসাবকালের শেষ দিনে ব্যবসায়ের সকল সম্পদ, দায় ও মূলধন নিয়ে আর্থিক অবস্থার বিবরণী প্রস্তুত করা হয়। আর্থিক অবস্থার বিবরণী থেকে স্থায়ী ও চলতি সম্পদ, দীর্ঘমেয়াদি ও স্বল্পমেয়াদি দায় এবং মালিকের মূলধনের পরিমাণ জানা যায়। এসব তথ্যকে বিশ্লেষণ করে ব্যবসায়ের বিভিন্ন সিদ্ধান্ত গ্রহণ করা যায়। যেমন : দায়-দেনা সম্পদের কত অংশ, চলতি সম্পদ চলতি দায় মিটাতে যথেষ্ট কি না, নিট মুনাফা বিনিয়োজিত মূলধনের কত অংশ ইত্যাদি বিষয় জানা যায়।

আর্থিক অবস্থার বিবরণীতে দুই স্তরে তথ্য লিপিবদ্ধ করা হয়। প্রথম স্তরে সম্পদসমূহকে চারটি ভাগে দেখানো হয়। যেমন : (১) স্থায়ী সম্পদ (২) দীর্ঘমেয়াদি বিনিয়োগ (৩) চলতি সম্পদ ও (৪) অলীক সম্পদ। দ্বিতীয় স্তরে মালিকানা স্বত্ব ও দায় দেখানো হয়। দায়কে দুই ভাগে ভাগ করা হয়। যেমন (১) দীর্ঘমেয়াদি দায় ও (২) চলতি দায় বা স্বল্পমেয়াদি দায় ।

আর্থিক অবস্থার বিবরণীতে সম্পদ ও দায়কে দুইটি পদ্ধতিতে সাজানো যায়। যথা : (১) স্থায়ী অগ্রাধিকার পদ্ধতি ও (২) তারল্যের অগ্রাধিকার পদ্ধতি। স্থায়ী অগ্রাধিকার পদ্ধতিতে সম্পদ সাজানোর ক্ষেত্রে প্রথম স্থায়ী সম্পদ লিখতে হয়। এরপর বিনিয়োগ, চলতি সম্পদ ও অলীক সম্পদ ধারাবাহিকভাবে লেখা হয়। আবার দায় লেখার ক্ষেত্রে প্রথমে দীর্ঘমেয়াদি দায় ও শেষে চলতি দায় দেখানো হয়। পক্ষান্তরে তারল্যের অগ্রাধিকার পদ্ধতি স্থায়ী অগ্রাধিকার পদ্ধতির ঠিক বিপরীত। তবে অলীক সম্পদ থাকলে তা সম্পদের শেষে দেখানো হয়।

বিভিন্ন সম্পদের প্রকৃতি, ব্যবহার এবং উদ্দেশ্য বিভিন্ন রকমের। কোন সম্পদ তাড়াতাড়ি নগদে রূপান্তর করা যাবে এবং কোন সম্পদ স্থায়ীভাবে ব্যবহার করা হবে, তা জানা থাকলে বিভিন্ন শ্রেণির সম্পদের ব্যবস্থাপনাও সহজ হবে এবং প্রত্যেকটির উপর পৃথকভাবে গুরুত্ব আরোপ করা যাবে। তেমনিভাবে, বিভিন্ন দায়ের প্রকৃতি ও উদ্দেশ্য ভিন্ন। কোন দায় তাড়াতাড়ি এবং কোন দায় দেরিতে পরিশোধ করা হবে তা জানা যায় এবং দুই শ্রেণির দায়ের ব্যবস্থাপনাও দুই রকমের হবে।

স্থায়ী সম্পদ : এ সকল সম্পদ দীর্ঘকাল ধরে ব্যবসায়ে ব্যবহৃত হয়। যেমন : সুনাম, জমি, দালানকোঠা, যন্ত্রপাতি, আসবাবপত্র ইত্যাদি স্থায়ী সম্পদের উদাহরণ।

চলতি সম্পদ : যে সকল সম্পদ সর্বোচ্চ এক বছরের মধ্যে ব্যবসায়ের স্বাভাবিক প্রক্রিয়ায় নগদ অর্থে রূপান্তরযোগ্য- তাই চলতি সম্পদ। যেমন: নগদ ও ব্যাংকে জমা, দেনাদার, মজুদ পণ্য ইত্যাদি।

দীর্ঘমেয়াদি দায় : যে দায় দীর্ঘ সময়ের জন্য নেওয়া হয়েছে, তা স্থায়ী বা দীর্ঘমেয়াদি দায়। যেমন: মেয়াদি ব্যাংক ঋণ, বন্ধকী ঋণ, ঋণপত্র বা ডিবেঞ্চার ইত্যাদি।

চলতি দায় : যে দায় এক বছরের মধ্যে পরিশোধ হবে, তা চলতি দায় বা স্বল্পমেয়াদি দায়। যেমন : পাওনাদার, বকেয়া খরচ, অগ্রিম আয় বা অনুপার্জিত আয়, ব্যাংক জমাতিরিক্ত ইত্যাদি ।

বিশদ আয় বিবরণী এবং আর্থিক অবস্থার বিবরণী প্রস্তুতকরণে হিসাববিজ্ঞানের কিছু নিয়ম নীতি মানা হয়। সঠিকভাবে লাভ-ক্ষতি এবং সম্পদ ও দায়-দেনার পরিমাণ নিরূপণ করতে হলে এই নিয়ম নীতি অনুসরণ অবশ্যকরণীয়।

১) ব্যবসায়িক সত্তা নীতি (Entity) : ব্যবসায়ের মালিককে ব্যবসায় প্রতিষ্ঠান থেকে পৃথক বিবেচনা করা হয়। তাই মালিকের নামে হিসাব না রেখে ব্যবসায় প্রতিষ্ঠানের নামে যাবতীয় হিসাব রাখা হয়। এজন্য মালিক কর্তৃক প্রদত্ত মূলধন ব্যবসায়ের একটি দায়। একই কারণে মালিক কর্তৃক উত্তোলন তার নিজস্ব খরচ, যা তা মূলধনের পরিমাণ কমিয়ে দেয়।

২) চলমান প্রতিষ্ঠান ধারণা ( Going Concern) : এ ধারণা অনুযায়ী কিছু নির্দিষ্ট মেয়াদি প্রতিষ্ঠান ছাড়া অন্য প্রতিষ্ঠানসমূহ অনির্দিষ্টকাল ধরে চলমান থাকবে বলে ধরে নেওয়া হয়। অর্থাৎ প্রতিষ্ঠানটি বছরের পর বছর চলবে এবং ভবিষ্যতে এ ব্যবসা বন্ধ করার কোনো পরিকল্পনা নেই। এই নীতির কারণে আয় ও ব্যয়কে মূলধন ও মুনাফা জাতীয় দুই শ্রেণিতে ভাগ করা হয়। মূলধন জাতীয় আইটেমসমূহ দ্বারা আমরা আর্থিক অবস্থার বিবরণী প্রস্তুত করি। তাই স্থায়ী সম্পত্তির ক্ষেত্রে তার জীবনকাল পর্যন্ত প্রতিবছর অবচয় ধরতে হয়। এই নীতি না থাকলে আর্থিক অবস্থার বিবরণী প্রস্তুত করা সম্ভব হতো না এবং অবচয় ধরারও প্রয়োজন হতো না।

৩) হিসাবকাল ধারণা (Periodicity) : চলমান নীতি অনুযায়ী ব্যবসায়ের নির্দিষ্ট কোনো আয়ুষ্কাল নেই। কিন্তু আর্থিক অবস্থা জানতে অনির্দিষ্টকাল অপেক্ষা করা যায় না। তাই প্রতি বছরই আর্থিক অবস্থা জানার জন্য বিশদ আয় বিবরণী ও আর্থিক অবস্থার বিবরণী প্রস্তুত করা হয়। প্রতিষ্ঠানের অনন্ত আয়ুষ্কালকে ক্ষুদ্র ক্ষুদ্র সমান অংশে ভাগ করে নেওয়া হয়। একেকটি ভাগকে হিসাবকাল বলে। হিসাবকাল সাধারণত এক বছর মেয়াদি হয়।

৪) বকেয়া ধারণা (Accrual) : আয় বিবরণী শুধু নগদ প্রাপ্তি ও নগদ প্রদানের উপর ভিত্তি করে প্রস্তুত হয় না। বকেয়া ধারণার উপর ভিত্তি করে বিশদ আয় বিবরণী তৈরি করা হয়। প্রদত্ত খরচের সাথে বকেয়া খরচ এবং প্রাপ্ত আয়ের সাথে প্রাপ্য আয় যোগ করে বিশদ আয় বিবরণীতে দেখানো হয়। পক্ষান্তরে, অগ্রিম আয় ও ব্যয়কে সংশ্লিষ্ট হিসাব খাত থেকে বাদ দিয়ে দেখানো হয়। অর্থাৎ হিসাব সালের জন্য আয় বা ব্যয়ের পরিমাণ কত সেটিই মুখ্য; ঐ আয় বাবদ কত নগদে পাওয়া গেল বা ঐ ব্যয় বাবদ কত নগদে দেওয়া হলো সেটি মুখ্য নয় ।

৫) রক্ষণশীলতার নীতি (Conservatism) : এই নীতি অনুযায়ী মুনাফা নির্ণয়ে রক্ষণশীল হতে হবে অর্থাৎ যত দূর সম্ভব মুনাফা কম দেখাতে হবে। তাই ভবিষ্যতের সম্ভাব্য সকল ব্যয় ও ক্ষতিকে আয় বিবরণীতে লিপিবদ্ধ করা হয়। কিন্তু আয়ের ক্ষেত্রে সম্ভাবনা থাকলে চলবে না বরং নিশ্চিত হতে হবে, নিশ্চিত আয়কেই আয় বিবরণীতে দেখানো হবে। সম্ভাব্য আয়ের উপর ভিত্তি করে যদি মালিক নিট লাভের অংশ নিয়ে যান এবং ঐ সম্ভাব্য আয় যদি আসলে না ঘটে তবে মালিক প্রকৃতপক্ষে মূলধনই ভেঙে ফেললেন, যা ব্যবসায়ের জন্য ক্ষতিকর। রক্ষণশীল নীতির জন্য সম্ভাব্য কুঋণ খরচ হিসাবে দেখানো হয়। আর সমাপনী মজুদের বাজার মূল্য ক্রয়মূল্যের চেয়ে বেশি হলেও সেটি দেখানো হয় না বরং যেটি কম সেই মূল্যই দেখান হয়।

৬) ক্রয়মূল্য নীতি (Cost Price) : এই নীতি অনুযায়ী স্থায়ী সম্পদসমূহ যে মূল্যে ক্রয় করা হয়েছিল, সেই মূল্যেই প্রতিবছর আর্থিক অবস্থার বিবরণীতে দেখানো হয়। বাজারমূল্যে দেখানো হয় না, কারণ স্থায়ী সম্পদ বিক্রির জন্য নয় বরং দীর্ঘকাল ব্যবসায়ে ব্যবহারের জন্য ক্রয় করা হয়। ক্রয়মূল্য বলতে সম্পত্তি অর্জনে প্রদত্ত অর্থ ও ব্যবহার উপযোগী করার জন্য আনুষঙ্গিক খরচ উভয়কে বুঝায় ।

৭) সামঞ্জস্যতা নীতি (Consistency) : এই নীতি অনুসারে হিসাববিজ্ঞানের হিসাবসমূহ প্রত্যেক বছরে একই পদ্ধতি অনুসরণ করে প্রস্তুত করা হয়। এই বছর এক পদ্ধতি এবং আরেক বছর অন্য পদ্ধতি- এই নীতি অনুসরণ করলে বিভিন্ন বছরে হিসাবসমূহের সঠিক তুলনা করা যায় না। ফলে ব্যবসায়ের আর্থিক অবস্থার পরিবর্তনের সঠিক চিত্র পাওয়া যায় না।

৮) বস্তুনিষ্ঠতা ধারণা (Materiality) : হিসাববিজ্ঞানে বস্তুনিষ্ঠতা প্রথা বলতে হিসাবরক্ষকের জ্ঞান, অভিজ্ঞতা ও বুদ্ধিমত্তার দ্বারা লেনদেনসমূহ হিসাবভুক্তকরণকে বুঝায়। হিসাবরক্ষককে প্রাসঙ্গিকতা ও অপ্রাসঙ্গিকতা বিচার করে হিসাবের বইতে লেনদেন লিপিবদ্ধ করতে হয়। উদাহরণের মাধ্যমে বিষয়টি বুঝানো যেতে পারে- প্রতিষ্ঠান কোনো সম্পদ যা দীর্ঘদিন ব্যবহৃত হবে তা স্বল্পমূল্যের বিনিময়ে ক্রয় করল। যেমন-ঘড়ি, স্ট্যাপলার, পাঞ্চিং মেশিন, ক্যালকুলেটর প্রভৃতি ব্যবসায়ে দীর্ঘদিন ব্যবহৃত হয় কিন্তু এদের মূল্য অপেক্ষাকৃত কম হওয়ায় প্রাথমিক হিসাবের বইতে সম্পদ হিসেবে লিখলেও হিসাবকাল শেষে তা সম্পদের অন্তর্ভুক্ত না করে সংশ্লিষ্ট হিসাব বছরের খরচ হিসাবে লিপিবদ্ধ করতে হবে।

১) সমাপনী মজুদ পণ্য ও বিক্রীত পণ্যের ব্যয়ের সমন্বয় :

হিসাবকাল শেষে একটি ব্যবসায় প্রতিষ্ঠানের সমাপনী মজুদ পণ্যের মূল্য নির্ণয় করা হয় এবং বিক্রীত পণ্যের ব্যয় নির্ধারণ করা হয়। এর জন্য সমন্বয় দাখিলা নিম্নরূপ :

সমাপনী মজুদ পণ্য হিসাব ডেবিট

ক্রয় ফেরত হিসাব ডেবিট

বিক্রীত পণ্যের ব্যয় হিসাব ডেবিট

প্রারম্ভিক মজুদ পণ্য হিসাব ক্রেডিট

ক্রয় হিসাব ক্রেডিট

ক্রয় পরিবহন হিসাব ক্রেডিট

লক্ষণীয় যে, উপরিউক্ত সমন্বয় দাখিলার মাধ্যমে বিক্রীত পণ্যের ব্যয় হিসাব ও সমাপনী মজুদ পণ্য হিসাব সৃষ্টি হলো, যা আর্থিক প্রতিবেদন তৈরি করতে আবশ্যকীয়।

২) বকেয়া ব্যয় :

রেওয়ামিল প্রস্তুত করার পর দেখা গেল যে ৫০০ টাকা মজুরি বকেয়া আছে। তখন বকেয়া ধারণা অনুযায়ী এই ৫০০ টাকা বিশদ আয় বিবরণীতে ব্যয় হিসাবে দেখাতে হবে কারণ এটি বর্তমান বছরের খরচ এবং সমপরিমাণ টাকা আর্থিক অবস্থার বিবরণীতে চলতি দায় হিসাবে দেখাতে হবে। এর জন্য সমন্বয় দাখিলা হবে:

মজুরি হিসাব ডেবিট

বকেয়া মজুরি হিসাব ক্রেডিট

৩) অগ্রিম প্রদত্ত ব্যয় :

বছরের শেষে জানা গেল, ৮০০ টাকা বাড়িভাড়া অগ্রিম দেওয়া হয়েছে। হিসাবকাল ধারণা অনুযায়ী এই ৮০০ টাকা বিশদ আয় বিবরণীতে বাড়িভাড়া হিসাব খাত থেকে বাদ হবে, কারণ এটি বর্তমান হিসাবকাল-সংক্রান্ত নয় এবং সমপরিমাণ টাকা আর্থিক অবস্থার বিবরণীতে চলতি সম্পদ হিসাবে দেখাতে হবে। এর জন্য সমন্বয় দাখিলা হবে :

অগ্রিম বাড়িভাড়া হিসাব ডেবিট

বাড়িভাড়া হিসাব ক্রেডিট

৪) প্রাপ্য আয় বা বকেয়া আয় :

বছরের শেষে জানা গেল যে বিনিয়োগের উপর সুদ ৬০০ টাকা বর্তমান সালে অর্জিত হয়েছে কিন্তু এখনও পাওয়া যায়নি। তখন হিসাবকাল ধারণা অনুযায়ী এই ৬০০ টাকা বিশদ আয় বিবরণীতে আয় এবং আর্থিক অবস্থার বিবরণীতে চলতি সম্পদে প্রাপ্য সুদ নামে দেখাতে হবে। এর জন্য সমন্বয় দাখিলা হবে :

প্রাপ্য বিনিয়োগের সুদ হিসাব ডেবিট

বিনিয়োগের সুদ হিসাব ক্রেডিট

৫) অগ্রিম প্রাপ্ত আয় :

ধরা যাক চলতি বছরের রেওয়ামিলে বাড়ি ভাড়া বাবদ আয় ১০,০০০ টাকা দেয়া আছে। কিন্তু এর মধ্যে ৩,০০০ টাকা পরবর্তী বছর বাবদ অগ্রিম আদায় হয়েছে। এক্ষেত্রে বিশদ আয় বিবরণীতে ১০,০০০ টাকা থেকে ৩,০০০ টাকা বাদ দিয়ে বর্তমান বছরে ৭,০০০ টাকা বাড়ি ভাড়া আয় দেখাতে হবে এবং ৩,০০০ টাকা আর্থিক অবস্থার বিবরণীতে দায় হিসাবে দেখাতে হবে। এর জন্য সমন্বয় দাখিলা হবে :

বাড়িভাড়া আয় হিসাব ডেবিট

অগ্রিম বাড়িভাড়া আয় হিসাব ক্রেডিট

৬) অবচয় :

ব্যবসায়ে ব্যবহারের ফলে স্থায়ী সম্পদ যেমন দালানকোঠা, যন্ত্রপাতি ইত্যাদি ক্ষয়প্রাপ্ত হয়। এই ক্ষয় বা ক্ষতি অবচয় নামে বিশদ আয় বিবরণীতে পরিচালন ব্যয় হিসাবে দেখানো হয়। ধরা যাক রেওয়ামিলে যন্ত্রপাতি ৮০,০০০ টাকা। বছরে ১৫% হারে যন্ত্রপাতির উপর অবচয় হিসাবভুক্ত করতে হবে। এক্ষেত্রে (৮০,০০০ × ১৫%) বা ১২,০০০ টাকা অবচয় নামে বিশদ আয় বিবরণীতে ব্যয় হিসাবে দেখাতে হবে। সমপরিমাণ টাকা আর্থিক অবস্থার বিবরণীতে পুঞ্জীভূত অবচয় নামে যন্ত্রপাতি থেকে বাদ দিয়ে দেখাতে হবে। এর জন্য সমন্বয় দাখিলা হবে:

অবচয় খরচ হিসাব ডেবিট

পুঞ্জীভূত অবচয় হিসাব ক্রেডিট

৭) কুঋণ ও সন্দেহজনক দেনা সঞ্চিতি :

ব্যবসায় প্রতিষ্ঠান সাধারণত বাকিতে পণ্য ও সেবা বিক্রয় করে। কোনো আর্থিক হিসাবকালের শেষে সেজন্য দেনাদার হিসাব বিদ্যমান থাকে । সাধারণত সকল দেনাদার তাদের দেনা পরিশোধ করতে সমর্থ হয় না। একটি ব্যবসায় প্রতিষ্ঠান তার সঠিক মুনাফা নির্ধারণের জন্য হিসাবকাল শেষে দেনাদার হিসাবের একটি নির্দিষ্ট অংশকে কুঋণ ও সন্দেহজনক দেনা সঞ্চিতি হিসেবে সংরক্ষণ করে। যখন কোনো দেনাদার প্রকৃতপক্ষে তার দেনা পরিশোধে ব্যর্থ হয়, তখন তাকে কুঋণ হিসেবে চিহ্নিত করা হয়। বিভিন্ন লেখকগণ তাঁদের গ্রন্থে কুঋণকে সরাসরি দেনাদার হিসাব থেকে বাদ দিয়ে হিসাবভুক্ত করেছেন। কিন্তু এ পাঠ্যপুস্তকে, সঞ্চিতি পদ্ধতিতে কুঋণকে হিসাবভুক্ত করার নিয়ম উদাহরণসহ দেখনো হলো ।

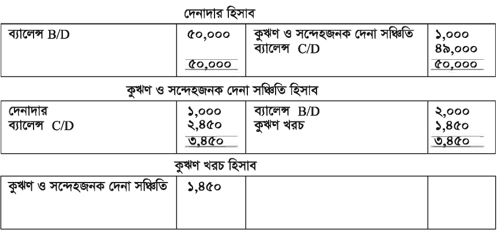

নিচের উদাহরণের সাহায্যে কুঋণ অবলোপন এবং কুঋণ সঞ্চিতির হিসাবরক্ষণ ব্যাখ্যা করা হলো: ধরা যাক, রেওয়ামিলে দেনাদার হিসাব ৫০,০০০ টাকা, কুঋণ ও সন্দেহজনক দেনা সঞ্চিতির প্রারম্ভিক উদ্বৃত্ত ২,০০০ টাকা। একজন দেনাদার আর্থিক অসমর্থতার কারণে তার দেনা ১,০০০ টাকা পরিশোধ করতে ব্যর্থ হলো। অবশিষ্ট দেনাদারের ৫% কুঋণ ও সন্দেহজনক দেনা সঞ্চিতি ধার্য করতে হবে। যথাযথ সমন্বয় দাখিলা ও সংশ্লিষ্ট হিসাবে তার প্রভাব দেখানো হলো। এর জন্য সমন্বয় দাখিলা:

১) কুঋণ ও সন্দেহজনক দেনা সঞ্চিতি হিসাব ডেবিট ১,০০০ টাকা

দেনাদার হিসাব ক্রেডিট ১,০০০ টাকা

(কুঋণ হিসাবে ১,০০০ টাকা অবলোপন করা হলো)

২) কুঋণ খরচ (৫০,০০০-১,০০০) x ৫%- (২,০০০-১,০০০) ডেবিট ১,৪৫০ টাকা

কুঋণ ও সন্দেহজনক দেনা সঞ্চিতি হিসাব ক্রেডিট ১,৪৫০ টাকা

( দেনাদার হিসাবের উপর কুঋণ ও সন্দেহজনক দেনা সঞ্চিতি ধার্য করা হলো )

সংশ্লিষ্ট হিসাবে কুঋণ ও সন্দেহজনক দেনা সঞ্চিতির প্রভাব :

কুঋণ ও কুঋণ সঞ্চিতি, বিশদ আয় বিবরণী এবং আর্থিক অবস্থার বিবরণীতে দেখান হলো :

বিশদ আয় বিবরণীতেঃ

সমাপনী কুঋণ ও সন্দেহজনক দেনা সঞ্চিতি হিসাব ((৫০,০০০-১,০০০) x ৫%} ২,৪৫০

বাদ : প্রারম্ভিক কুঋণ ও সন্দেহজনক দেনা সঞ্চিতি হিসাবের উদ্বৃত্ত ২,০০০

(-) কুঋণ অবলোপন ১,০০০

১,০০০ কুঋণ খরচ ১,৪৫০

আর্থিক অবস্থার বিবরণীতে :

দেনাদার ৫০,০০০

বাদ : কুঋণ অবলোপন (১,০০০)

৪৯,০০০

বাদ : সমাপনী কুঋণ ও সন্দেহজনক দেনা সঞ্চিতি (২,৪৫০)

৪৬,৫৫০

শিক্ষার্থীদের সুবিধার্থে কয়েকটি সম্পূর্ণ প্রস্তুতকৃত আর্থিক বিবরণী প্রশ্নসহকারে উল্লেখ করা হলো।

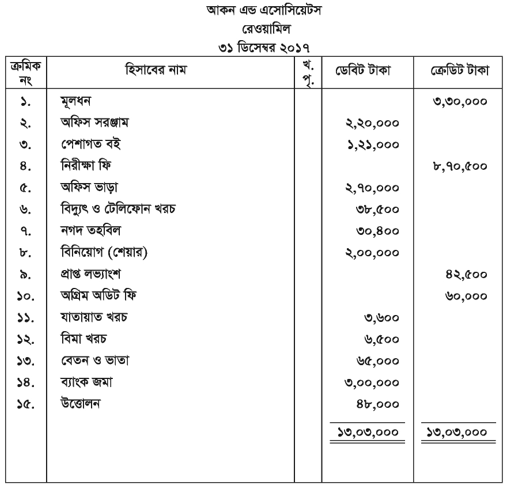

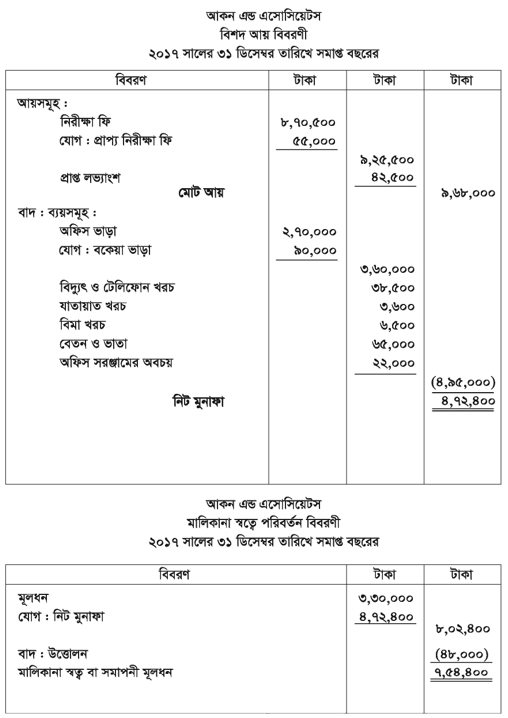

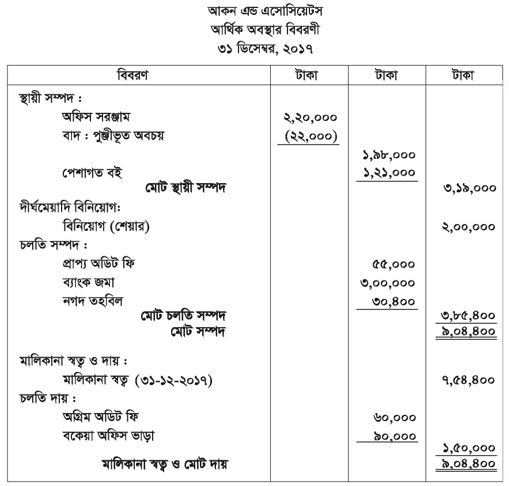

উদাহরণ : ১। চার্টার্ড অ্যাকাউন্ট্যান্ট জনাব এ. আর. আকনের অডিট ফার্ম “আকন এন্ড এসোসিয়েটস”-এর ২০১৭ সালের ৩১ ডিসেম্বর তারিখের রেওয়ামিল ও অন্য তথ্যাদি হতে বিশদ আয় বিবরণী, মালিকানা স্বত্বে পরিবর্তন বিবরণী এবং আর্থিক অবস্থার বিবরণী প্রস্তুত কর।

অন্যান্য তথ্য:

(১) একটি প্রতিষ্ঠানের হিসাব নিরীক্ষা সম্পন্ন হয়েছে, যার বিল ৫৫,০০০ টাকা পাওয়া যায়নি ।

(২) তিন মাসের অফিস ভাড়া বকেয়া রয়েছে।

(৩) অফিস সরঞ্জামের ১০% অবচয় ধরতে হবে।

উদাহরণ : ২

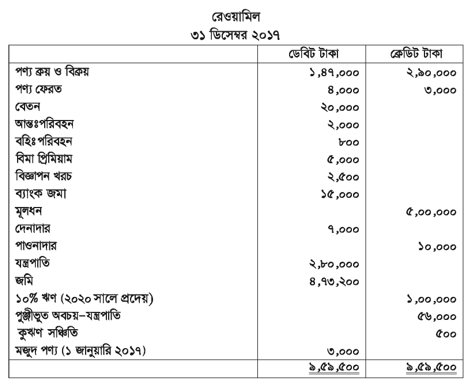

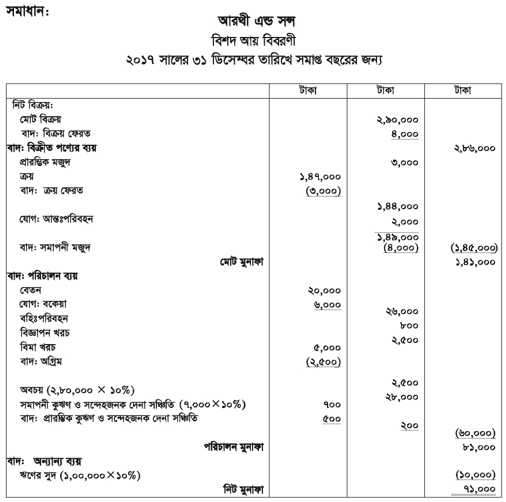

আরথী এন্ড সন্সের হিসাবরক্ষক নিচের রেওয়ামিলটি প্রস্তুত করেছেন।

সমন্বয়সমূহ :

১) সমাপনী মজুদ পণ্যের ক্রয়মূল্য ৫,০০০ টাকা ও বাজারমূল্য ৪,০০০ টাকা।

২) যন্ত্রপাতির অবচয় ১০% ধরতে হবে।

৩) বেতন ৬,০০০ টাকা বকেয়া আছে।

৪) বিমার প্রিমিয়াম অগ্রিম দেওয়া আছে ২,৫০০ টাকা।

৫) সম্ভাব্য কুঋণ ১০% ধরতে হবে।

৬) ঋণের সুদ বকেয়া আছে।

আরথী এন্ড সন্স ২০১৭ সালের ৩১ ডিসেম্বর তারিখে সমাপ্ত বছরের জন্য বিশদ আয় বিবরণী, মালিকানা স্বত্বে পরিবর্তন বিবরণী এবং উক্ত তারিখের আর্থিক অবস্থার বিবরণী প্রস্তুত কর ৷

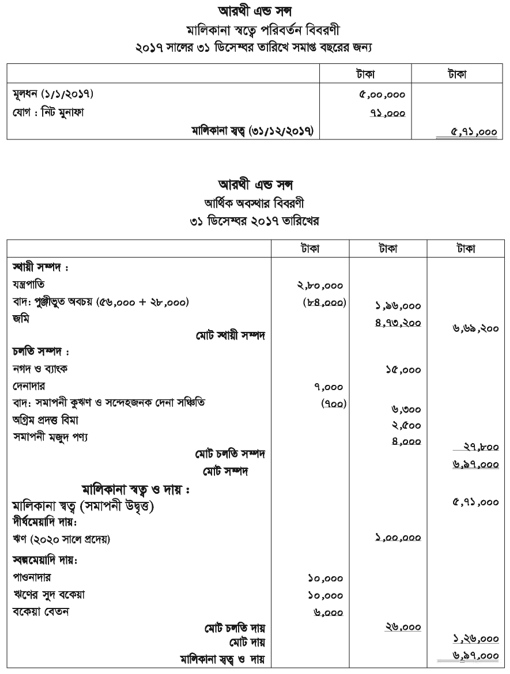

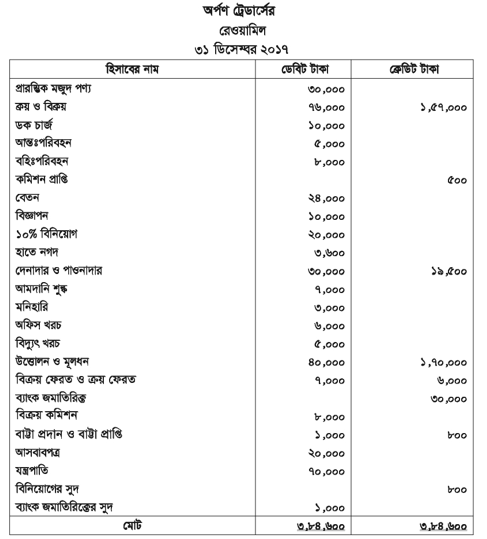

উদাহরণ : ৩

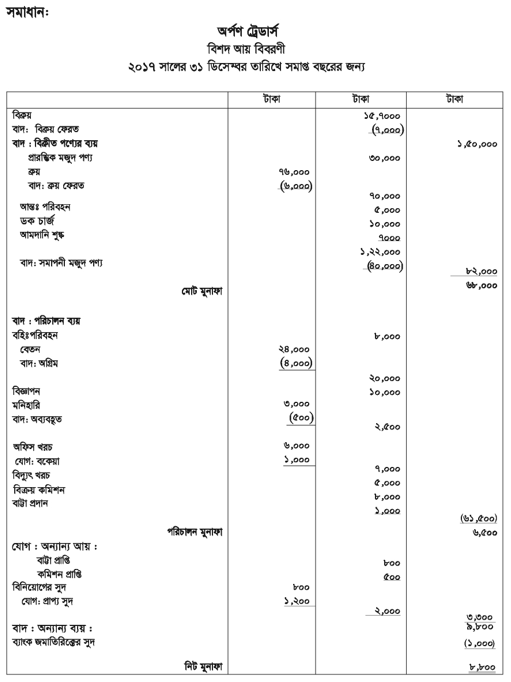

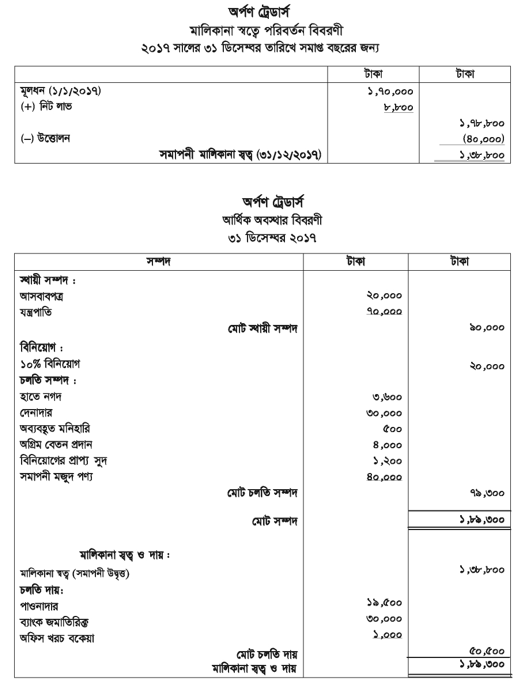

অর্পণ ট্রেডার্সের ২০১৭ সালের ৩১ ডিসেম্বর তারিখে সমাপ্ত বছরের জন্য বিশদ আয় বিবরণী, মালিকানা স্বত্বে পরিবর্তন বিবরণী এবং উক্ত তারিখের আর্থিক অবস্থার বিবরণী প্রস্তুত কর।

সমন্বয়:

ক. মজুদ পণ্য (৩১/১২/২০১৭) ৪০,০০০ টাকা।

খ. অফিস খরচ বকেয়া ১,০০০ টাকা ।

গ. অব্যবহৃত মনিহারি ৫০০ টাকা ।

ঘ. বেতন অগ্রিম পরিশোধ ৪,০০০ টাকা ।

উদাহরণ: ৪

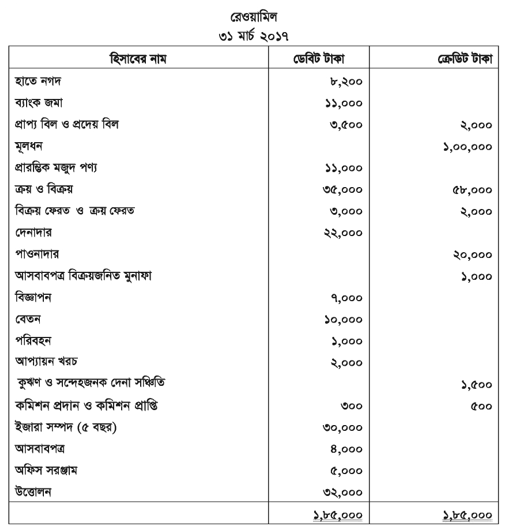

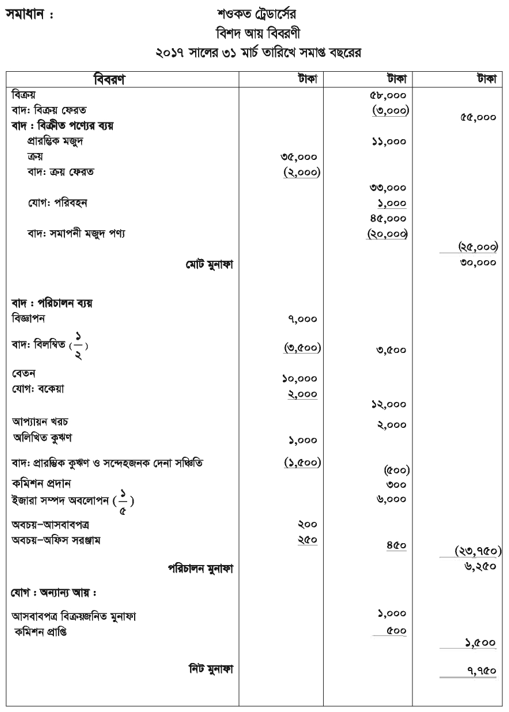

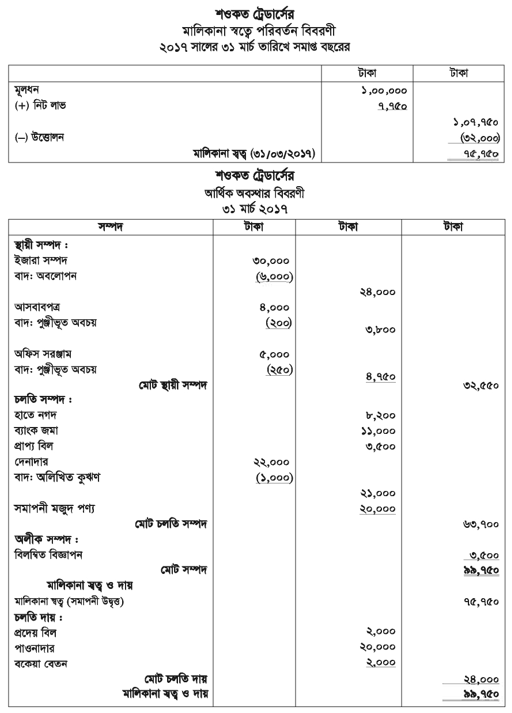

শওকত ট্রেডার্সের নিম্নোক্ত রেওয়ামিল ও সমন্বয়সমূহ বিবেচনাপূর্বক ২০১৭ সালের ৩১ মার্চ তারিখে সমাপ্ত বছরের বিশদ আয় বিবরণী, মালিকানা স্বত্বে পরিবর্তন বিবরণী এবং উক্ত তারিখের আর্থিক অবস্থার বিবরণী প্রস্তুত কর :

সমন্বয় :

ক. সমাপনী মজুদ পণ্য ২০,০০০ টাকা।

খ. ২ মাসের বেতন বকেয়া রয়েছে।

গ. দেনাদারের ১,০০০ টাকা আদায়যোগ্য নয় ।

ঘ. বিজ্ঞাপন খরচের অর্ধেক বিলম্বিত কর ।

ঙ.আসবাবপত্র ও অফিস সরঞ্জামের উপর ৫% অবচয় ধরতে হবে।

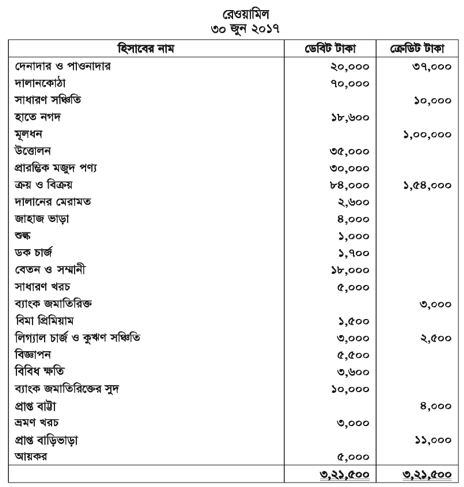

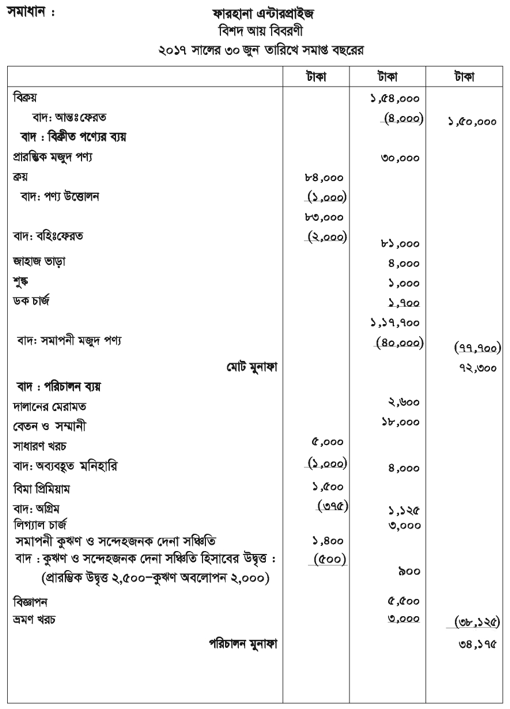

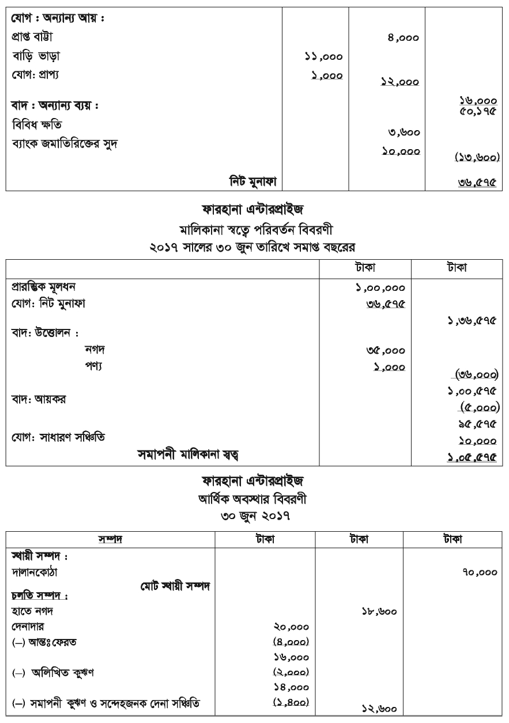

উদাহরণ : ৫

ফারহানা এন্টারপ্রাইজের নিম্নোক্ত রেওয়ামিল ও সমন্বয়সমূহ বিবেচনাপূর্বক ২০১৭ সালের ৩০ জুন সমাপ্ত বছরের বিশদ আয় বিবরণী, মালিকানা স্বত্বে পরিবর্তন বিবরণী এবং উক্ত তারিখের আর্থিক অবস্থার বিবরণী প্রস্তুত কর প্রস্তুত কর :

সমন্বয় :

ক. ব্যক্তিগত প্রয়োজনে পণ্য উত্তোলন ১,০০০ টাকা হিসাবভুক্ত হয়নি।

খ. অলিখিত আন্তঃফেরত ও বহিঃ ফেরত যথাক্রমে ৪,০০০ ও ২,০০০ টাকা।

গ. বিমা প্রিমিয়াম ২০১৭ সালের ৩০ সেপ্টেম্বর পর্যন্ত পরিশোধিত। [এক বছরের জন্য]

ঘ. অব্যবহৃত মনিহারি ১,০০০ টাকা এবং ১ মাসের বাড়িভাড়া অনাদায়ী।

ঙ. দেনাদারের ২,০০০ টাকা অবলোপন কর এবং অবশিষ্ট দেনাদারের ১০% কুঋণ ও সন্দেহজনক দেনা সঞ্চিতি রাখতে হবে।

চ. সমাপনী মজুদ পণ্য ৪০,০০০ টাকা।

বিশদ আয় বিবরণী এবং আর্থিক অবস্থার বিবরণী থেকে আমরা ব্যবসায়ের আর্থিক অবস্থা জানতে পারি যেমন লাভ— ক্ষতি, স্থায়ী সম্পদ, চলতি সম্পদ, চলতি দায়, দীর্ঘমেয়াদি দায়, মূলধনের পরিমাণ ইত্যাদি। কিন্তু এ জানা যথেষ্ট নয়। কারণ কত লাভ হয়েছে তার চেয়েও বড় কথা কত টাকা বিনিয়োগ করে কত লাভ হয়েছে। তেমনিভাবে চলতি সম্পদ এবং চলতি দায় পৃথকভাবে জানার পাশাপাশি চলতি সম্পদ চলতি দায়ের কত গুণ, অর্থাৎ ব্যবসায়ের চলতি সম্পদ দ্বারা চলতি দায় পরিশোধের ক্ষমতা কতটুকু। অতএব, ব্যবসায়ের আর্থিক অবস্থা ভালোভাবে জানতে হলে আমাদেরকে বিশদ আয় বিবরণী এবং আর্থিক অবস্থার বিবরণীর একটি হিসাব খাতের সাথে আরেকটি হিসাব খাতের তুলনা করতে হবে, অর্থাৎ একটি হিসাবখাত অন্য হিসাব খাতের শতকরা কত অংশ (শতকরা হার) অথবা একটি হিসাব খাতের সাথে অন্য হিসাব খাতের অনুপাত বের করতে হবে। এই শতকরা হার এবং অনুপাত নির্ণয় করে একটি ব্যবসায়ের একাধিক বছরের আর্থিক অবস্থার তুলনামূলক মূল্যায়ন করা সম্ভব। শুধু তা-ই নয়, একটি ব্যবসায়ের সাথে অন্য ব্যবসায়ের আর্থিক অবস্থারও তুলনা করা যায় ৷ নিচে কয়েকটি অনুপাত বিশ্লেষণ দেখানো হলো ।

মুনাফার হার :

নিট মুনাফাকে আমরা বিক্রয় আয় এবং বিনিয়োজিত মূলধনের সাথে তুলনা করতে পারি। অর্থাৎ নিট মুনাফা ও বিক্রয় আয়ের শতকরা হার এবং নিট আয় ও বিনিয়োজিত মূলধনের শতকরা হার নির্ণয় করতে পারি। এই শতকরা হার যে সালে বেশি সেই বছরের মুনাফা অর্জনের ক্ষমতা অন্য বছরের চেয়ে ভালো। তেমনিভাবে, এই শতকরা হার যে ব্যবসায়ের বেশি, সে ব্যবসায়ের মুনাফা অর্জনের ক্ষমতা অন্য ব্যবসায়ের চেয়ে ভালো ৷

১। নিট মুনাফার হার = (নিট মুনাফা / নিট বিক্রয়)

২। বিনিয়োজিত মূলধনের উপর মুনাফার হার = (নিট মুনাফা / বিনিয়োজিত মূলধন)

এক্ষেত্রে বিনিয়োজিত মূলধন = মোট সম্পত্তি—চলতি দায়

চলতি দায় পরিশোধ ক্ষমতা :

চলতি সম্পদ এবং চলতি দায়ের তুলনা করে অর্থাৎ চলতি সম্পদ ও চলতি দায়ের অনুপাত নির্ণয় করে আমরা ব্যবসায়ের চলতি দায় পরিশোধ ক্ষমতা জানতে পারি। এর জন্য সাধারণত দুটি অনুপাত নির্ণয় করা হয় ।

১) চলতি অনুপাত = চলতি সম্পত্তি / চলতি দায়

২) তারল্য অনুপাত= (চলতি সম্পত্তি - (মজুদ পণ্য + অগ্রিম খরচ)) / চলতি দায়

অগ্রিম পরিশোধিত খরচ এবং মজুদ পণ্য দ্রুত নগদ অর্থে রূপান্তর করা যায় না বিধায় তারল্য অনুপাত নির্ণয়ে এই আইটেমগুলো বাদ রাখা হয় । চলতি অনুপাত সাধারণত ২:১ হওয়া ভালো অর্থাৎ প্রতি ১ টাকা চলতি দায়ের বিপক্ষে ২ টাকার চলতি সম্পত্তি থাকা বাঞ্ছনীয় এবং প্রতি ১ টাকা তরল দায় পরিশোধের জন্য ১ টাকার তরল সম্পদ থাকা বাঞ্ছনীয় । অর্থাৎ তারল্য অনুপাতের ক্ষেত্রে আদর্শ মান হলো ১:১ ।

উদাহরণ:

রানি এন্টারপ্রাইজ এবং শ্রীলেখা এন্টারপ্রাইজের ২০১৭ সালের হিসাব বই হতে নিম্নোক্ত তথ্যাদি সংগৃহীতঃ

| রানি এন্টারপ্রাইজ (টাকা) | শ্রীলেখা এন্টারপ্রাইজ (টাকা) | |

| মোট মুনাফা | ১০,০০০ | ১৫,০০০ |

| নিট মুনাফা | ৮,০০০ | ৬,০০০ |

| বিক্রয় | ১,০০,০০০ | ১,২০,০০০ |

| বিনিয়োজিত মূলধন | ৬০,০০০ | ৮০,০০০ |

| চলতি দায় | ৯,০০০ | ১০,০০০ |

| মজুদ পণ্য | ৫,০০০ | ৬,০০০ |

| চলতি সম্পদ | ১,০০০ | ১,২০০ |

করণীয়:

ক) দুটি ব্যবসায়ের নিট মুনাফার হার ও বিনিয়োজিত মূলধনের উপর মুনাফার হার ।

খ) দুটি ব্যবসায়ের চলতি অনুপাত ও তারল্য অনুপাত ।

গ) কোন ব্যবসায়ের আর্থিক অবস্থা ভালো?

সমাধান :

ক)

| মুনাফার অনুপাত | রানি এন্টারপ্রাইজ | শ্রীলেখা এন্টারপ্রাইজ |

| ১। নিট মুনাফার হার = (নিট মুনাফা / নিট বিক্রয়) | ||

| ২। বিনিয়োজিত মূলধনের উপর মুনাফার হার= (নিট মুনাফা / বিনিয়োজিত মূলধন) |

খ)

| চলতি দায় পরিশোধ অনুপাত | রানি এন্টারপ্রাইজ | শ্রীলেখা এন্টারপ্রাইজ |

| ১। চলতি অনুপাত = চলতি সম্পত্তি / চলতি দায় | ||

| ২। তারল্য অনুপাত = (চলতি সম্পত্তি - (মজুদ পণ্য + অগ্রিম খরচ)) / চলতি দায় |

গ) রানি এন্টারপ্রাইজের আর্থিক অবস্থা শ্রীলেখা এন্টারপ্রাইজের চেয়ে ভালো। রানির মুনাফার হার ৮% ও ১৩.৩%। শ্রীলেখার ৫% ও ৭.৫%। রানির তারল্য বা চলতি দায় মিটানোর ক্ষমতাও শ্রীলেখার চেয়ে ভালো। চলতি অনুপাতের আদর্শ মান সাধারণত ২:১ হয়, অর্থাৎ চলতি দায় পরিশোধ করেও যেন যথেষ্ট টাকা হাতে থাকে ।

১. নিম্নোক্ত তথ্যাদির ভিত্তিতে নিট মুনাফার অনুপাত, বিনিয়োজিত মূলধনের আয় অনুপাত, চলতি অনুপাত ও তারল্য অনুপাত নির্ণয় কর।

টাকা টাকা

মোট মুনাফা ৪০,০০০ বিনিয়োজিত মূলধন ১,০০,০০০

নিট মুনাফা ১৮,০০০ চলতি সম্পদ ৩৫,০০০

বিক্রয় ১,২০,০০০ চলতি দায় ২০,০০০

সমাপনী মজুদ পণ্য ৫,০০০

২. ২০১৭ সালে কুঋণ সঞ্চিতির প্রারম্ভিক ব্যালেন্স ৪,০০০ টাকা। বছরের শেষে দেনাদার ৬০,০০০ টাকা। ধরা হলো এ বছর দেনাদারের ১০% না-ও পাওয়া যেতে পারে। দেখাও: আয় বিবরণীতে কত ক্ষতি দেখানো হবে এবং আর্থিক বিবরণীতে কুঋণ সঞ্চিতি কত হবে ?

আরও দেখুন...